Menudo panorama que se presenta para las próximas semanas entre Grecia y el resto de socios del euro. A pesar de las buenas intenciones manifestadas tanto por el nuevo ministro de Finanzas griego, Yannis Varufakis, y de los representantes del Eurogrupo, en apenas unas horas las posibilidades de llegar a un acuerdo se han venido abajo: Grecia ya no reconoce a la Troika como interlocutor de cara a las negociaciones sobre su rescate.

«Quiero recordar que este Gobierno fue elegido con un programa que no admite el actual programa de rescate ni tampoco que la deuda puede ser pagada», añadió Varufakis. Su ruptura con los representantes de la Comisión Europea, del BCE y del FMI busca forzar una negociación para reestructurar la deuda pública griega y que permita una cierta holgura fiscal para Grecia con el fin de impulsar la inversión y el crecimiento del país heleno. Pero es algo que no depende solo de Atenas.

El Gobierno alemán, por medio de su homólogo (Wolfgang Schäuble), no ha tardado en responder al desafío en términos no precisamente amistosos: «El Gobierno alemán no puede ser chantajeado», ha dejado claro, al tiempo que ha insistido en que Grecia ha de continuar con su agenda de reformas, y ha negado que Berlín esté dispuesto a ceder otros 20.000 millones de euros, tal y como ha informado el semanario Der Spiegel.

Las negociaciones, que seguirán durante los próximos días, no parecen estar en un punto cercano a ninguna clase de acuerdo. Y eso no es algo bueno para casi nadie, toda vez que la opción B griega pasa por salir del euro e impagar la deuda. Esta opción, que al parecer estarían evaluando países como Alemania e incluso el Gobierno español (con el fin de mandar un mensaje a los electores tentados a votar opciones rupturistas como Podemos), tiene unos enormes costes para el sistema financiero de los países europeos.

Los cálculos los ha hecho Silvia Merler, investigadora del think tank Bruegel, en un reciente artículo. Tal como muestra Merler, la estructura y la propiedad de la deuda griega ha experimentado un cambio radical durante estos últimos años. A finales de 2013 los acreedores privados habían logrado deshacerse de una mayoría de sus posiciones en Grecia, dejando en manos de los estados europeos entre el 89% y el 94% de los bonos soberanos.

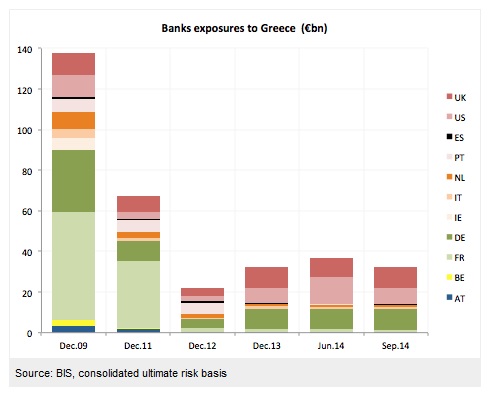

Pero la deuda pública no es el único sector al que están expuestas las entidades financieras europeas. A pesar de la continua desinversión producida desde 2010 (ver gráfico superior) aún hay más de 30.000 millones de euros en manos de la banca de la zona euro y las islas británicas. Como podemos ver en el gráfico inferior, la banca española, por ejemplo, posee unos 515.000 millones de euros de deuda no bancaria, mientras que las entidades belgas poseen cerca de 20.000 millones de euros de su exposición helena en bonos soberanos de Atenas.

Estas son las cifras y creo que merece la pena pensar dos veces si no será mejor dejar del jugar al chicken game para empezar unas negociaciones serias y de verdadera buena voluntad. Si cada parte mantiene sus opciones inamovibles, lo que pasará es que todas estas inversiones acaben mal.